Analysen

Platin und Palladium auf unterschiedlichen Pfaden

Mitte Mai fand die London Platinum and Palladium Market (LPPM) Week statt, das alljährliche Treffen der Marktteilnehmer und Marktbeobachter von Platinmetallen. Im Folgenden konzentrieren wir uns auf die beiden wichtigsten und börsennotierten dieser Edelmetalle, Platin und Palladium, wenngleich die grüne Energie- und Verkehrswende auch erhebliche Auswirkungen auf die anderen Platinmetalle Rhodium, Ruthenium und Iridium haben dürfte. Sowohl Platin als auch Palladium dürften in diesem Jahr Angebotsdefizite verzeichnen, wenn auch aus unterschiedlichen Gründen. Langfristig sind die Aussichten für Platin wegen deutlich besserer Nachfrageaussichten positiver.

Platinmarkt spannt sich aufgrund kräftiger Nachfrageerholung spürbar an

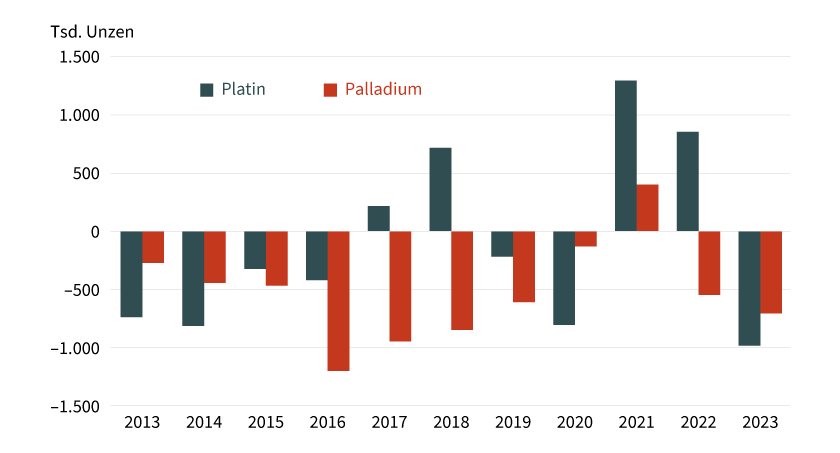

Weitgehende Einigkeit herrscht unter den Marktbeobachtern darüber, dass der globale Platinmarkt in diesem Jahr ein Angebotsdefizit aufweisen dürfte. Lediglich über dessen Höhe gehen die Prognosen auseinander. Das auf Edelmetalle spezialisierte Researchunternehmen Metals Focus beziffert das Angebotsdefizit auf 953.000 Unzen, der World Platinum Investment Council (WPIC), der für seine Einschätzung die Daten von Metals Focus verwendet, auf 983.000 Unzen (siehe Grafik 1). Das wäre das höchste Defizit seit Beginn der Datenreihe vor zehn Jahren. Der Unterschied zwischen beiden Prognosen liegt darin, dass die im ersten Quartal verzeichneten ETF-Zuflüsse in Höhe von 30.000 Unzen vom WPIC berücksichtigt wurden. Zwei Monate zuvor hatte der WPIC noch mit einem um 430.000 Unzen geringeren Defizit gerechnet. Der Platinmetallverarbeiter Johnson Matthey erwartet dagegen nur ein Defizit von 128.000 Unzen, der Edelmetallverarbeiter Heraeus in Zusammenarbeit mit dem Researchunternehmen SFA Oxford ein Defizit von 195.000 Unzen, wobei hier die ETF-Veränderungen keine Berücksichtigung finden. Im Vorjahr wies der Platinmarkt unter Einbeziehung der ETF-Abflüsse noch einen beträchtlichen Angebotsüberschuss auf, der sich je nach Schätzung auf 550.000 bis 850.000 Unzen belief.

Der massive Swing in der Marktbilanz von einem hohen Überschuss in ein nicht minder hohes Defizit ist auf eine kräftige Erholung der Nachfrage zurückzuführen, die im Jahr 2022 aufgrund einer negativen Investmentnachfrage (einschliesslich Veränderungen bei ETFs und Börsenlagerbeständen) rund 8 Prozent rückläufig war (siehe Grafik 2). Dies war auf verschiedene Faktoren wie kräftige Netto-Verkäufe von Barren in Japan, stärkere ETF-Verkäufe sowie einen nennenswerten Abbau der Börsenlagerbestände zurückzuführen, die sich so nicht wiederholen dürften. Vielmehr ist hier in diesem Jahr mit einer Gegenbewegung zu rechnen. Zudem dürfte auch die physische Investmentnachfrage nach Barren und Münzen deutlich stärker ausfallen als im Vorjahr und laut WPIC ein 3-Jahres-Hoch erreichen. Eine wichtige Rolle spielen dabei die japanischen Anleger, die nach dem Preisrückgang in lokaler Währung im Frühjahr deutlich mehr Barren gekauft haben. Allein die Investmentnachfrage erhöht die gesamte Nachfrage im Vergleich zum Vorjahr laut WPIC um rund 1,07 Millionen Unzen.

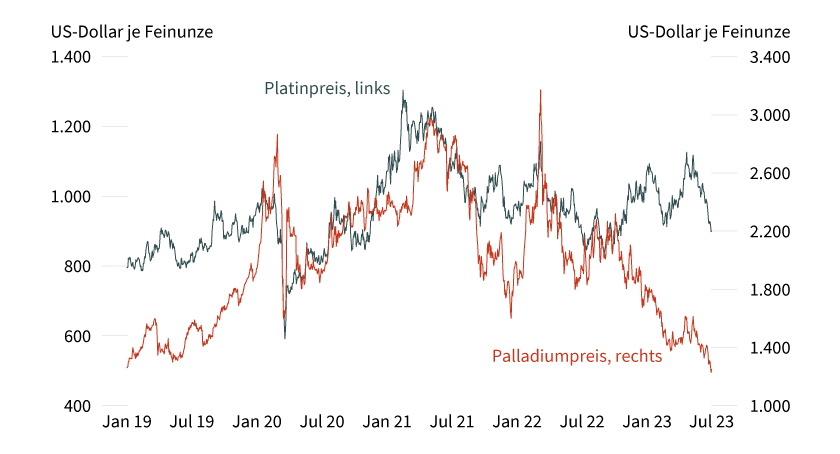

Doch auch die Nachfrage aus der Automobilindustrie (+12 Prozent) und aus der übrigen Industrie (+17 Prozent) dürfte Metals Focus zufolge höher ausfallen als im Vorjahr. Die Nachfrage aus der Automobilindustrie, die 40 Prozent der Gesamtnachfrage ausmacht, wird insbesondere von China und hier vor allem von höheren Lkw-Produktionszahlen getrieben. Aufgrund der Umsetzung strengerer Abgasvorschriften (China VI a, China VI b) steigt zudem der Platineinsatz in den Katalysatoren. Aus diesem Grund dürfte auch die Platinnachfrage stärker steigen als die Fahrzeugproduktion und die rückläufige Nachfrage nach Dieselfahrzeugen in Europa mehr als ausgeglichen werden. Ein weiterer Grund für den höheren Platinbedarf in der Automobilindustrie ist die voranschreitende Substitution von Palladium durch Platin in Katalysatoren von Benzinmotoren, da Palladium in den vergangenen Jahren deutlich teurer war als Platin (siehe Grafik 6). Der WPIC beziffert den daraus resultierenden nachfragesteigernden Effekt für Platin in diesem Jahr auf 615.000 Unzen.

Die Nachfrage aus anderen industriellen Anwendungen soll Metals Focus zufolge in diesem Jahr das höchste Niveau seit Beginn der Datenreihe erreichen. Getrieben wird das Wachstum vor allem durch Kapazitätserweiterungen in der Glasindustrie in China. Dadurch soll der Anteil der Industrienachfrage ohne Autos auf rund ein Drittel der Gesamtnachfrage steigen. Schwachpunkt bleibt dagegen die Schmucknachfrage, die nochmals leicht zurückgehen soll. Deren Anteil an der Gesamtnachfrage sinkt daraufhin auf gut 20 Prozent. Im Jahr 2016 waren es noch 30 Prozent.

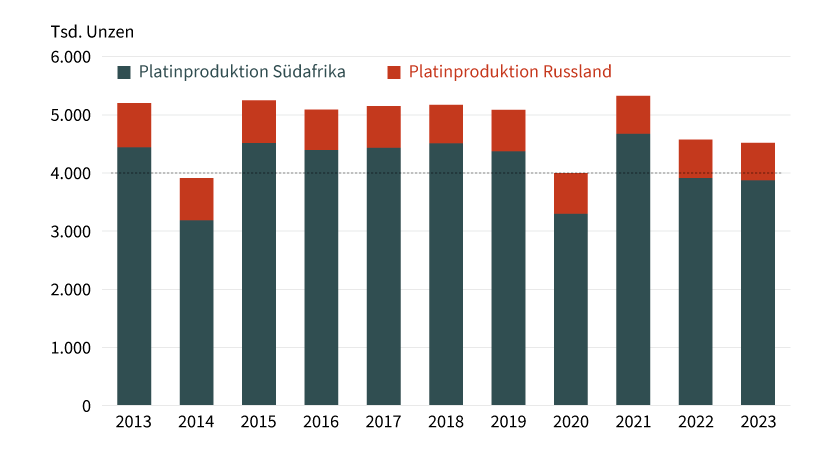

Während die Platinnachfrage aus den genannten Gründen deutlich zulegen dürfte, bleibt das Platinangebot klar dahinter zurück. Die Minenproduktion soll sich nach dem kräftigen Rückgang im vergangenen Jahr nicht erholen. Metals Focus erklärt dies mit Problemen bei der Verarbeitung in Südafrika und in Russland. In Südafrika, das bei Platin mehr als 70 Prozent des weltweiten Minenangebots stellt, hat sich die Krise des staatlichen Energieversorgers verschärft. Dadurch kommt es infolge von Stromrationierungen immer wieder zu Produktionsunterbrechungen bei den energieintensiven Schmelzen. Aus diesem Grund ist die südafrikanische Minenproduktion im vergangenen Jahr wieder unter die Marke von 4 Millionen Unzen gefallen, was es in den zehn Jahren zuvor nur 2014 infolge eines monatelangen Streiks und 2020 aufgrund der Coronapandemie und des Ausfalls einer grossen Verarbeitungsanlage gegeben hat (siehe Grafik 3). In der Folge hat sich ein hoher Bestand an nicht verarbeiteten Erzen angehäuft, der wie 2021 geschehen zu einer Ausweitung der Produktion führen könnte. Voraussetzung hierfür ist allerdings eine zuverlässige Stromversorgung. Die Stromrationierungen haben sich im ersten Quartal jedoch nochmals verschärft, was zu einem weiteren Rückgang der Produktion um 14 Prozent gegenüber dem Vorjahr geführt hat. Selbst wenn die kommenden Quartale etwas besser ausfallen sollten, dürfte es schwer werden, den Rückgang noch aufzuholen. Zudem haben wichtige Minen mit geringeren Erzgehalten zu kämpfen.

In Russland, mit einem Anteil von 12 Prozent der zweitgrösste Platinproduzent, sollen in diesem Jahr Wartungsarbeiten in den Schmelzen stattfinden, die wegen der westlichen Sanktionen erschwert werden. Denn bislang wurden sie zumeist von westlichen Unternehmen durchgeführt. Zudem könnten benötigte Ersatzteile fehlen. Dadurch dürfte auch die Minenproduktion beeinträchtigt werden. Sie hat sich bei Weitem nicht vom deutlichen Rückgang vor zwei Jahren erholt, der durch eine Überflutung zweier Minen verursacht wurde. In diesem Jahr droht die Produktion sogar unter das Niveau von 2021 zu fallen.

Das Recyclingangebot von Platin dürfte in diesem Jahr nochmals leicht zurückgehen, nachdem es im vergangenen Jahr deutlich gefallen war. Infolge der Chipknappheit ist es zu einer längeren Nutzung und damit einhergehend zu einer geringeren Verschrottung von Altfahrzeugen gekommen. Zudem würden viele Verschrottungsunternehmen Angebote zurückhalten und auf höhere Preise warten.

Palladiummarkt wegen eines rückläufigen Angebots unterversorgt

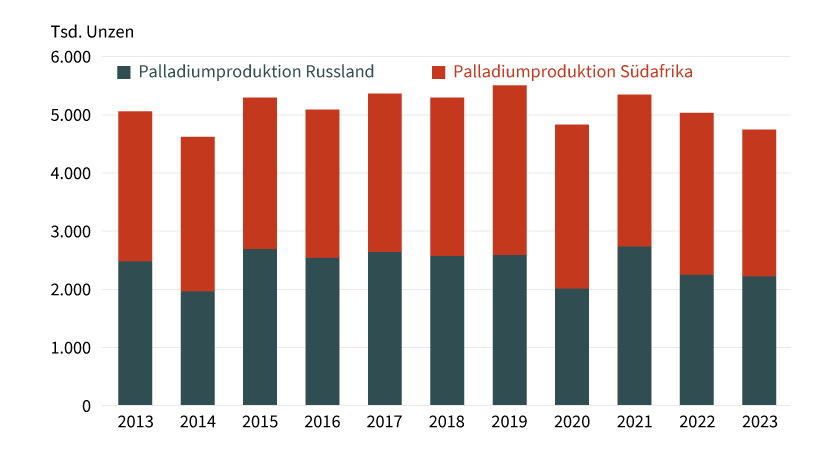

Die angebotseinschränkenden Faktoren gelten ebenso bei Palladium, wobei hier die Probleme in Russland stärker ins Gewicht fallen, das 40 Prozent des weltweiten Minenangebots stellt und damit in dieser Kategorie knapp vor Südafrika rangiert (siehe Grafik 4). Die Produktion in Russland soll laut Metals Focus um 9,5 Prozent zurückgehen und ebenso wie bei Platin unter das Niveau von 2021 fallen, das durch die bereits erwähnte Überflutung zweier Minen beeinträchtigt wurde. Aus diesem Grund erwartet Metals Focus einen Rückgang des weltweiten Minenangebots um 4 Prozent sowie des gesamten Palladiumangebots um 3 Prozent. Optimistischer ist dagegen Johnson Matthey, die einen Anstieg der Minenproduktion in Südafrika und ein unverändertes Angebot in Russland prognostiziert. Grund dafür ist der bereits erwähnte hohe Bestand von noch nicht verarbeiteten Erzen in Südafrika und der Rückgriff auf noch nicht verkaufte Palladiumbestände in Russland, wodurch der erwartete Rückgang in der Produktion kompensiert werden soll. Allerdings sieht auch Johnson Matthey für ihre Produktionsprognose in Südafrika angesichts der Probleme bei der Stromversorgung, steigender Kosten und anderer Faktoren Abwärtsrisiken. Zudem muss abgewartet werden, ob sich Käufer für das russische Palladium finden lassen. Ein potenzieller Käufer wäre China. Allerdings dürfte dort der Palladiumbedarf wegen einer fallenden Produktion von Autos mit Benzinmotoren sinken, da China inzwischen deutlich mehr batteriebetriebene Fahrzeuge produziert. Deren Anteil an der gesamten Produktion könnte in diesem Jahr Schätzungen zufolge laut Metals Focus auf 26 Prozent steigen. Den von ihr erwarteten Anstieg des Recyclingangebots begründet Johnson Matthey vor allem mit einer höheren Verfügbarkeit in China, wo mehr ältere Fahrzeuge verschrottet werden dürften. Auch dies dürfte sich dämpfend auf die Nachfrage nach Palladium aus Russland auswirken. Von daher könnte die Erwartung eines stagnierenden Angebots aus Russland zu optimistisch sein.

Auf der Nachfrageseite gibt es für Palladium gleich mehrere Bremsfaktoren. Sie dürften dazu führen, dass die Palladiumnachfrage in diesem Jahr laut Prognosen von Metals Focus und Johnson Matthey um 1 Prozent zurückgehen dürfte. Im Gegensatz zu Platin liegt die Nachfrage bei Palladium weiterhin deutlich unter dem Niveau von 2019 (siehe Grafik 5). Der durch die Coronapandemie verursachte Rückgang wurde also bei Weitem nicht mehr aufgeholt. Die mit Abstand wichtigste Nachfragekomponente bei Palladium ist mit einem Anteil von mehr als 80 Prozent an der Gesamtnachfrage die Automobilindustrie. Sie dürfte trotz steigender Produktionszahlen nur geringfügig mehr (Metals Focus) bzw. sogar etwas weniger (Johnson Matthey) Palladium nachfragen. Ein Grund hierfür ist der steigende Anteil von Elektrofahrzeugen in der Produktion, in denen kein Palladium benötigt wird. Johnson Matthey geht davon aus, dass der Produktionsanstieg bei Pkws in diesem Jahr allein auf batteriebetriebene Elektrofahrzeuge zurückzuführen sein wird. Die Produktion von Autos mit Benzinmotoren, in denen Palladium vor allem zum Einsatz kommt, soll stagnieren, in China wie erwähnt sogar fallen. Ein anderer nachfragebremsender Faktor ist die ebenfalls bereits erwähnte Substitution von Palladium durch Platin in den Katalysatoren für Fahrzeuge mit Verbrennungsmotor. So kostete Palladium bis in den Herbst 2022 mehr als doppelt so viel wie Platin.

Auch in anderen industriellen Anwendungen dürfte es Nachfragerückgänge geben, was Metals Focus mit anhaltenden Substitutions- und Einspareffekten begründet. Hier macht sich das hohe Preisniveau der vergangenen Jahre bemerkbar. Die Schmucknachfrage und die (physische) Investmentnachfrage spielen bei Palladium dagegen kaum noch eine nennenswerte Rolle. Johnson Matthey erwartet bei der Investmentnachfrage immerhin einen kleinen positiven Effekt, da sie nach dem im Vorjahr wegen ETF-Abflüssen erfolgten Desinvestment in diesem Jahr wieder leicht ins Plus drehen soll.

Die Marktbilanz bei Palladium dürfte trotz der schwächelnden Nachfrage in diesem Jahr ein Defizit aufweisen. Metals Focus beziffert es auf 707.000 Unzen, womit es noch etwas höher ausfallen würde als im Vorjahr (siehe nochmals Grafik 1). Grund hierfür ist der erwartete Rückgang des Angebots. Johnson Matthey, die wie erwähnt ein steigendes Angebot prognostiziert, erwartet daher lediglich ein Angebotsdefizit von 43.000 Unzen. Heraeus/SFA Oxford rechnen mit einem Defizit von 565.000 Unzen, was etwas mehr wäre als im Vorjahr. Dennoch dürften für den Palladiumpreis die Bäume nicht in den Himmel wachsen. Denn die genannten Belastungsfaktoren auf der Nachfrageseite, steigender Anteil von Elektrofahrzeugen und Substitution, dürften auch in den folgenden Jahren ihren Tribut zollen. Zudem dürfte das Recyclingangebot tendenziell steigen, da wieder mehr Altfahrzeuge durch neuere ersetzt werden, die wegen der genannten Gründe per saldo weniger Palladium benötigen dürften. Daher ist in den nächsten Jahren bei Palladium mit strukturellen Angebotsüberschüssen zu rechnen.

Gedämpfte Aussichten für Palladium, Platin mit mehr Aufwärtspotenzial

Diese Aussicht hat dem Palladiumpreis trotz des erwarteten Angebotsdefizits in den vergangenen Monaten bereits spürbar zugesetzt. Dieser ist vom Rekordhoch im März 2022 mittlerweile um mehr als 60 Prozent gefallen und hat Ende Juni bei gut 1.200 US-Dollar je Feinunze das niedrigste Niveau seit viereinhalb Jahren markiert (siehe Grafik 6). Wir erachten den starken Preisrückgang angesichts des zu erwartenden Angebotsdefizits für überzogen und rechnen in den kommenden Monaten mit einer Erholung. Unsere Preisprognose für Ende 2023 liegt bei 1.600 US-Dollar je Feinunze und für Ende 2024 nur unwesentlich höher bei 1.700 US-Dollar. Der Platinpreis hat sich dagegen deutlich besser gehalten, was sich am kräftig verringerten Preisabschlag gegenüber Palladium von zwischenzeitlich nur noch etwas mehr als 300 US-Dollar ablesen lässt. Zu Jahresbeginn lag er noch bei rund 700 US-Dollar. Platin kostete im April und Mai zeitweise deutlich mehr als 1.100 US-Dollar je Feinunze (siehe ebenfalls Grafik 6). Teurer war es zuvor zuletzt kurzzeitig im März 2022. Der seither erfolgte Preisrückgang auf 900 US-Dollar ist vor allem auf die Preiskorrektur bei Gold sowie bei Palladium zurückzuführen. Denn der stark gefallene Palladiumpreis und die geringere Preisdifferenz zwischen Palladium und Platin könnten die Substitutionsbemühungen zugunsten von Platin bremsen. Das sich abzeichnende hohe Angebotsdefizit spricht für einen wieder höheren Platinpreis im Jahresverlauf. Unsere Preisprognose für Platin am Jahresende 2023 liegt bei 1.100 US-Dollar je Feinunze. Bis Ende 2024 prognostizieren wir für Platin einen weiteren Preisanstieg auf 1.300 US-Dollar. Denn im Gegensatz zu Palladium zeichnen sich bei Platin in den kommenden Jahren strukturelle Angebotsdefizite ab. Der WPIC rechnet auch in den kommenden Jahren mit hohen Angebotsdefiziten, was er mit einem spürbar nach unten korrigierten Minenangebot begründet. Zwar dürfte auch die Nachfrage aus der Automobilindustrie in den kommenden Jahren niedriger ausfallen. Der Übergang zur Elektromobilität und der dadurch zu erwartende Nachfragerückgang dürfte allerdings kompensiert werden. Denn Platin spielt in der Erzeugung von grünem Wasserstoff via Elektrolyse sowie dessen Nutzung via Brennstoffzelle eine wichtige Rolle. Der WPIC schätzt, dass sich allein der Platinbedarf für die Herstellung von grünem Wasserstoff bis Ende des Jahrzehnts auf über 2,7 Millionen Unzen summieren und der jährliche Bedarf an Platin für die Elektrolyse Anfang der 2030er-Jahre bei rund 500.000 Unzen liegen könnte.

Produktidee: Zertifikate auf Platin und Palladium

Sie möchten von der künftigen Wertentwicklung von Platin und Palladium profitieren? Mit Zertifikaten von Société Générale haben Sie die Möglichkeit, an steigenden oder fallenden Notierungen zu partizipieren. Ein Überblick über das gesamte Produktspektrum steht Ihnen im Internet unter www.sg-zertifikate.ch zur Verfügung.

Aber Achtung: Da die von Société Générale angebotenen Produkte in Schweizer Franken notieren, der Handelspreis von Platin und Palladium allerdings in US-Dollar, besteht für den Investor ein Währungsrisiko, wenn der Wechselkurs Schweizer Franken/US-Dollar steigen sollte.

Faktor-Optionsscheine

|

Valor |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

58529882 |

Platinum |

Long |

4 |

Unbegrenzt |

2,23/2,25 CHF |

|

58529881 |

Platinum |

Short |

–4 |

Unbegrenzt |

9,09/9,17 CHF |

|

115063867 |

Platinum |

Long |

6 |

Unbegrenzt |

2,20/2,22 CHF |

|

115150927 |

Platinum |

Short |

–6 |

Unbegrenzt |

1,05/1,07 CHF |

|

112199092 |

Palladium |

Long |

4 |

Unbegrenzt |

0,04/0,05 CHF |

|

112199091 |

Palladium |

Short |

–4 |

Unbegrenzt |

5,96/6,23 CHF |

Stand: 5. Juli 2023; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung.