Analysen

SMI: Gelungener Jahresauftakt

Der SMI kam im Börsenjahr 2025 bestens aus den Startblöcken. Selbst wenn die weiteren Aussichten mit Unsicherheiten gespickt sind, können sich die Rahmenbedingungen durchaus sehen lassen. Zu den positiven Faktoren zählen unter anderem sinkende Zinsen und steigende Unternehmensgewinne. Wir durchleuchten die 20 Bluechips sowie die makroökonomischen Entwicklungen.

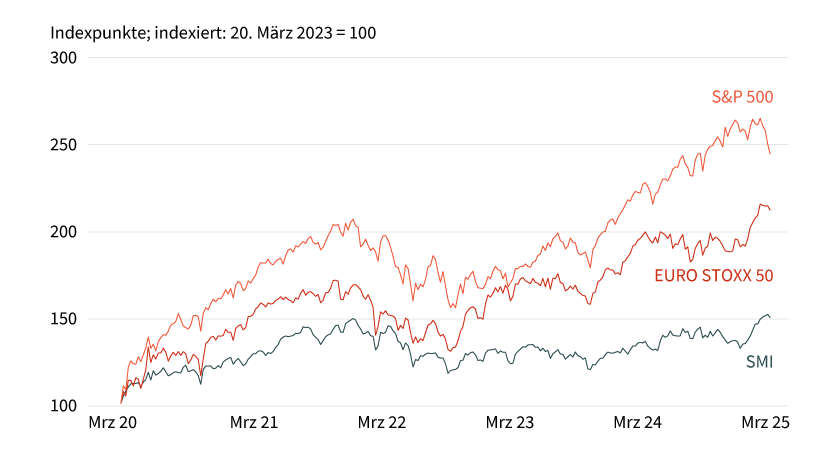

Nach einem eher durchwachsenen Börsenjahr 2024 mit einem kläglichen Anstieg von 4 Prozent läuft es im neuen Jahr deutlich besser für die 20 heimischen Bluechips. Stolze 12 Prozent spurtete der SMI seit Silvester nach oben und kann damit locker mit seinen europäischen Pendants mithalten. Gegenüber der Wall Street zeigt sich sogar eine klare Outperformance. Dem nicht genug, bei 13.199 Punkten markierte der Index jüngst ein neues Rekordhoch.

Positiver Gewinntrend

Der Kursaufschwung basiert auf mehreren Faktoren. Zum einen dürften die Unsicherheiten rund um die neue Regierung in den USA die Investoren aus Übersee dazu veranlasst haben, ihr Geld in Richtung Europa umzuschichten. Zum anderen macht Deutschland mit seinem neuen billionenschweren Investitionsprogramm Hoffnung auf einen Konjunkturaufschwung auf dem alten Kontinent. Hinzu kommt eine positive Berichtssaison. So haben die Schwergewichte Nestlé und Novartis mit ihren 2024er-Bilanzen die Markterwartungen übertreffen und Roche sie immerhin erfüllen können. Auch der Blick in die Zukunft fiel reihum zuversichtlich aus. Dieser positive Trend spiegelt sich in den Schätzungen der Analysten wider. Das ungewichtete durchschnittliche Gewinnwachstum aller 20 SMI-Mitglieder beträgt im laufenden Jahr knapp ein Fünftel. Ausser Sonova und Swisscom sollen alle Grosskonzerne zu diesem Plus beitragen.

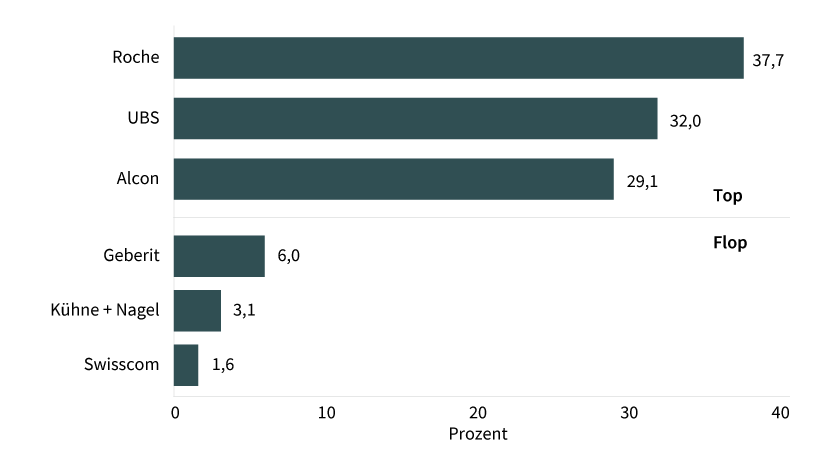

Auch in den Folgejahren zeigt der Gewinntrend laut den derzeitigen Prognosen weiter nach oben. Ein Plus von 11,2 Prozent soll es 2026 werden, wobei dann aus heutiger Sicht die komplette SMI-Mannschaft zum Wachstum beitragen dürfte. Das Gleiche gilt für 2027, womit die Bluechips dann im Durchschnitt immerhin noch auf einen Ergebniszuwachs von 8,6 Prozent kommen werden. Fasst man die Jahre 2025 bis 2027 zusammen, stechen vor allem drei Titel positiv hervor: Alcon, Roche und UBS. Bei dem Trio errechnet sich ein mittlerer Anstieg über die drei Jahre von jeweils rund 30 Prozent. Die Schlusslichter bilden dagegen Geberit, Kühne + Nagel und Swisscom (siehe Grafik 1).

Gemischte Konjunkturerwartungen

Gute Aussichten also, dass die Schweizer Börse ihren positiven Trend fortsetzen kann. Doch sind die Prognosen natürlich nicht in Stein gemeisselt, je nachdem wie sich die Konjunktur weiterentwickelt, kann es Aufwärts-, aber auch Abwärtsrevisionen geben. Abwärts ging es zuletzt mit der Prognose für das Bruttoinlandsprodukt (BIP). Das Staatssekretariat für Wirtschaft (Seco) hat aufgrund globaler Handelskonflikte seine Wachstumserwartungen für das laufende Jahr und 2026 leicht gesenkt. Für 2025 erwarten die Volkswirte ein Plus von 1,4 Prozent (bisher: 1,5 Prozent), 2024 war das BIP einer ersten Schätzung zufolge um 0,9 Prozent gestiegen. Für 2026 wird dann eine leichte Beschleunigung auf 1,6 Prozent (bislang: 1,7 Prozent) veranschlagt. »Diese Prognose basiert auf der Annahme, dass ein eskalierender globaler Handelskrieg ausbleibt«, heisst es in einer Erklärung. Während das eher als Warnung für eine weitere Revision interpretiert werden kann, können sich die Ökonomen auch die andere Richtung vorstellen. Die globale Nachfrage und die Konjunktur in Europa könnte sich nämlich auch günstiger entwickeln als zurzeit erwartet, etwa im Zuge eines umfangreichen Fiskalstimulus, wie er derzeit in Deutschland geplant ist. »In einem solchen Positivszenario würde die Nachfrage nach Schweizer Exporten steigen und das Wirtschaftswachstum in der Schweiz höher ausfallen«, so das Seco.

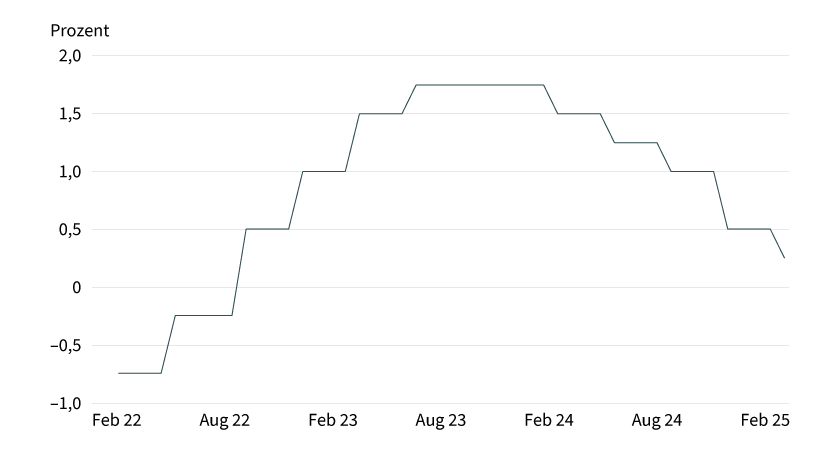

Schützenhilfe bekommt die hiesige Konjunktur von den Währungshütern. Auf ihrem ersten geldpolitischen Zusammentreffen in diesem Jahr schraubte das dreiköpfige SNB-Direktorium den Leitzins zum fünften Mal in Folge nach unten. Wie im Vorfeld erwartet, wurde der Schlüsselsatz um einen Viertelprozentpunkt auf 0,25 Prozent herabgesetzt (siehe Grafik 2). »Die Nationalbank wird die Lage weiter genau beobachten und die Geldpolitik wenn nötig anpassen, um sicherzustellen, dass die Inflation mittelfristig im Bereich der Preisstabilität bleibt«, so die SNB. Die Teuerung ist momentan kein Problem, im Februar lag die Jahresteuerung mit 0,3 Prozent auf dem tiefsten Stand seit nahezu vier Jahren. Die Inflationsprognose für dieses Jahr hoben die SNB-Ökonomen von 0,3 auf 0,4 Prozent zwar leicht an, für 2026 wird aber weiterhin mit 0,8 Prozent gerechnet. Damit bleibt die Schweiz das Land, in dem die Verbraucherpreise am wenigsten zulegen. Zum Vergleich: In der Eurozone liegt die Teuerungsrate bei 2,3 Prozent, in den USA gar bei 2,8 Prozent.

Hohe Überweisungen

Minimale Preissteigerungen, sinkende Zinsen, steigende Aktienkurse und obendrauf kommen noch üppige Dividenden, die Rahmenbedingungen für den Aktienmarkt könnten kaum rosiger sein. Besonders spendierfreudig zeigen sich einmal mehr die drei SMI-Schwergewichte. Novartis hat bereits Mitte März eine stattliche Summe von 7,158 Milliarden Schweizer Franken an seine Anteilseigner ausgeschüttet. Branchenkollege Roche, der das 38. Mal in Folge seine Dividende erhöhte, liegt mit 7,85 Milliarden Schweizer Franken noch etwas über Novartis. Spitzenreiter ist einmal mehr Nestlé. Der weltgrösste Nahrungsmittelhersteller hat trotz seines zuletzt holprigen Geschäftsverlaufs seine Dividende leicht erhöht und wird am 24. April eine Summe von 7,9 Milliarden Schweizer Franken an seine Aktionäre überweisen. Doch Achtung: Um die 3,05 Schweizer Franken pro Aktie zu bekommen, müssen Anleger den Titel am 17. April im Depot haben.

Die Unternehmen mit der höchsten Ausschüttung sind aber nicht gleich die mit der höchsten Dividendenrendite. Diese Krone darf sich derzeit Zurich Insurance mit einem Ertrag von 4,8 Prozent aufsetzen. Die Versicherungsbranche ist generell in Bezug auf die Dividendenrendite der führende Sektor, auf den Rängen 2 und 3 folgen Swiss Life mit 4,5 Prozent und Swiss Re mit 4,4 Prozent. Die Generalversammlungen des Trios, auf der die Gewinnbeteiligung beschlossen wird, finden bei Zurich und Swiss Re am 9. und 11. April statt, Swiss Life lädt etwas später, am 14. Mai 2025 zum Aktionärstreffen ein.

Die weiteren Aussichten für den Schweizer Aktienmarkt erscheinen grundsätzlich rosig und die gestartete Aufholjagd könnte noch eine Weile Bestand haben. Im Vergleich zu anderen grossen Indizes wie dem EURO STOXX 50 oder S&P 500 ist der SMI auf 5-Jahres-Sicht mit mehr als 50 Prozentpunkten nämlich klar abgeschlagen. Doch keine Chance ohne Risiko: Sollte sich die Konjunktur in den USA deutlich abschwächen, würden sich dem auch die heimischen Bluechips kaum entziehen können (siehe Grafik 3).

Produktidee: Zertifikate auf den SMI

Unlimited Turbo-Zertifikate

|

Valor |

Basiswert |

Typ |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|

|

Alcon |

Call |

63,9600 CHF |

Swiss DOTS |

|

|

Alcon |

Put |

94,3200 CHF |

Swiss DOTS |

|

|

Nestlé |

Call |

65,2800 CHF |

Swiss DOTS, BX Swiss |

|

|

Nestlé |

Put |

108,0300 CHF |

Swiss DOTS |

|

|

Novartis |

Call |

80,6950 CHF |

Swiss DOTS |

|

|

Novartis |

Put |

117,4900 CHF |

Swiss DOTS |

|

|

Roche |

Call |

252,7900 CHF |

Swiss DOTS |

|

|

Roche |

Put |

348,8600 CHF |

Swiss DOTS |

|

|

UBS |

Call |

25,2200 CHF |

Swiss DOTS |

|

|

UBS |

Put |

34,7200 CHF |

Swiss DOTS |

|

|

SMI |

Call |

11.622,2457 Pkt. |

Swiss DOTS |

|

|

SMI |

Put |

14.606,4945 Pkt. |

Swiss DOTS |

Faktor-Zertifikate

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

Swiss Life |

Long |

8 |

Swiss DOTS, BX Swiss |

|

|

Swiss Life |

Short |

–6 |

SIX Exchange |

|

|

Swiss Re |

Long |

10 |

SIX Exchange |

|

|

Swiss Re |

Short |

–6 |

SIX Exchange |

|

|

Zurich Insurance |

Long |

8 |

Swiss DOTS, BX Swiss |

|

|

Zurich Insurance |

Short |

–6 |

Swiss DOTS |

|

|

SMI |

Long |

10 |

SIX Exchange |

|

|

SMI |

Short |

–4 |

Swiss DOTS, BX Swiss |

Stand: März 2025; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Nicht währungsgesicherte Produkte unterliegen einem Wechselkursrisiko. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen.